事例詳細

事例11

46歳 これからの資金計画を考える

安心できるセカンドライフのために、今できることは?

夫:46歳、年収670万円。妻:44歳、年収250万円。定年後生活の対策を検討。

Jさんご家族は定年を迎える60歳には住宅ローンを完済し、安心してセカンドライフを迎えたいとのご希望です。今から約15年間、この間にできる準備について一緒に考えていきましょう。

■ご家族構成

夫:46歳(年収670万円)

妻:44歳(年収250万円)

長男:20歳(大学1年生)

長女:15歳(中学3年生)

■金融資産の状況

・貯蓄1,000万円

・35歳の時に住宅ローンを借入れ(借入期間35年、固定金利:1.5%)

将来の支出を想定してみましょう

大きく3つの支出を洗い出してみましょう。まずは「住宅費」です。現在住宅ローンの借り入れがあり、毎月の返済額は約14万円です。そこに毎年の固定資産税・都市計画税が加わったものが、住宅費となります。Jさん家族の場合、年間約190万円ですね。Jさん家族は戸建てにお住まいですが、マンションの場合は他に管理費・修繕積立金、駐車場代などもかかる場合がありますので見落とさないようにしましょう。なお、Jさんの住宅ローンの借入期間は35年ですので、完済予定年齢は70歳です。60歳で繰り上げ返済をしたいとの希望ですので、完済するためにはその時点の残債約1,400万円を準備しておく必要があります。

次に「教育資金」です。ご長男が大学卒業までに必要な教育資金は約500万円、ご長女が公立高校、私立理系大学と進学された場合、大学卒業までに必要な教育資金は約1,000万円です。二人合わせて約1,500万円を準備しておく必要がありますね。

最後に「生活費」です。堅実なJさん家族は今の生活費をそのまま65歳まで維持し、65歳以降は満足できるセカンドライフを送ると想定し24万円/月でシミュレーションしてみましょう。

将来の収入の想定をしてみましょう

ご主人が65歳まで、奥様が60歳まで働く想定です。ご主人は多少の収入上昇を見込み、また退職金として60歳の時に1,500万円を受け取り、その後は再雇用で65歳までは年収400万円の想定です。奥様は将来の収入上昇を見込まず60歳まで働くこととし、退職金もなしでシミュレーションします。

60歳で住宅ローンは完済できる?

それでは、これらを踏まえて収支のシミュレーションを実施してみましょう。

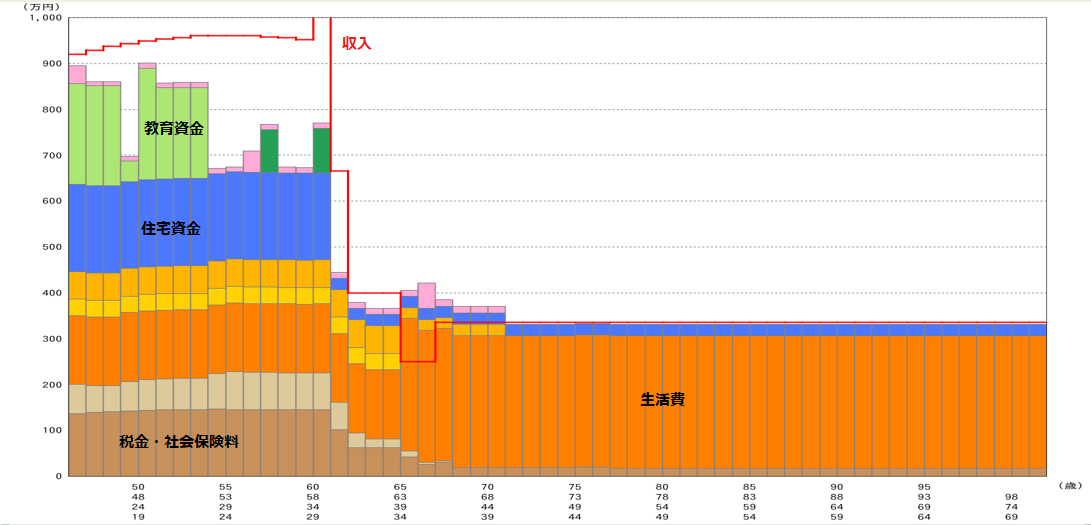

【グラフ①】年度別収支:60歳で住宅ローンを完済

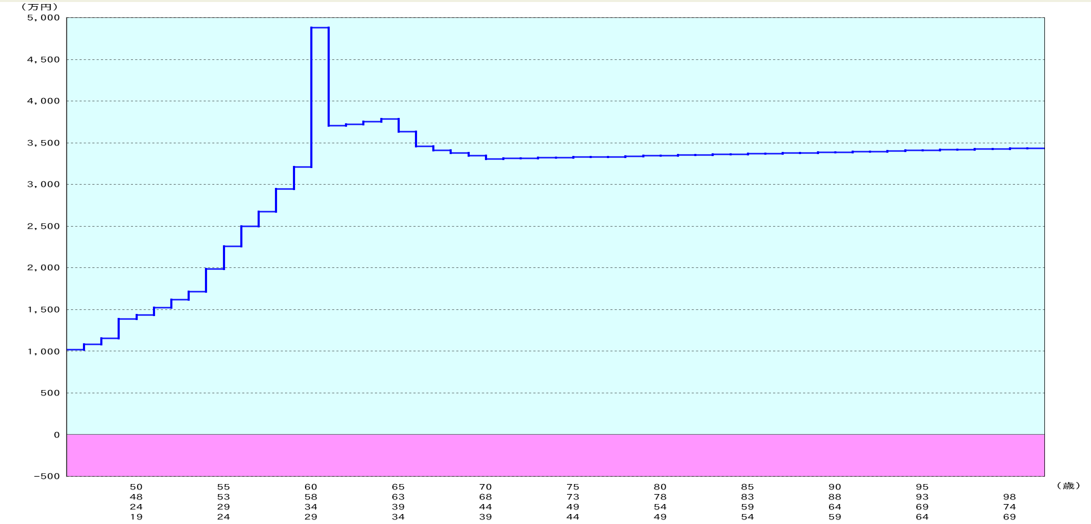

【グラフ②】金融資産残高:60歳で住宅ローンを完済

グラフ①は年度別の収支を表したもので、横軸は年齢を表し、縦軸は収支の各金額を表します。また、赤い折れ線が収入、色別の棒グラフが支出になります。色の内訳は、オレンジの大きい部分は生活費、その下のベージュ・茶色が税金・社会保険料、青が住宅ローン、緑が教育資金、ピンクが車の買い替えや旅行・リフォーム費用などの支出になります。

グラフ②は金融資産残高を表し、横軸は同じく年齢、縦軸は金融資産残高の合計を表します。0を下回ると赤字つまり資金ショートを起してしまいます。

Jさん家族の場合、教育費のピークの間も貯蓄ができていますし、定年後の生活も特別改善が必要なポイントもなさそうですね。もちろん、この先何があるか分かりませんので、不測の事態に備えて、それをカバーできるような対策を取っておきましょう。それとともに資金に余裕があれば貯蓄を心がけて、今からセカンドライフに向けての15年間で資金運用を始めてみるのも良いかもしれません。定年を迎えた時に、その運用資金を上乗せしてリフォームや建て替えといった選択肢も考えられるかもしれません。

住まいと暮らしのコンシェルジュでは提携するファイナンシャルプランナーによる資金計画のシミュレーション(ライフ・プランニング)を実施しております。今からセカンドライフに向けての対策、資金運用などご相談いただけます。