事例詳細

事例9

50歳 セカンドライフを見据えて資金計画を検証

50歳を迎え、この先の生活に漠然とした不安があります

夫:50歳、年収660万円。妻:48歳、年収100万円。この先の生活は大丈夫?

Iさんご家族は20年前に購入した中古マンションにお住まいです。ご主人が50歳になったことをきっかけに、定年後の生活を考えるようになったといいます。お子さまが独立するまであと数年、住宅ローンもまだ残っているし、貯蓄も全然できていない。定年後の生活のために今できることは?この家にずっと住み続けたいけれど、もし資金計画が厳しいのなら売却してコンパクトなマンションに引っ越しなども検討しなくてはならないのか?など、お金に関する漠然とした不安があるそうです。

それでは、今のIさん家族の収支を洗い出して、この先の資金計画を考えていきましょう。

■ご家族構成

夫:50歳(年収660万円)

妻:48歳(年収100万円)

長女:23歳(会社員)

長男:20歳(大学2年生)

次女:18歳(高校3年生)

■ご自宅、資産の状況

・20年前に3,000万円の住宅ローンを組み購入した戸建て

・住宅ローンの残債が1,500万円

・貯蓄は600万円

不安なポイントを可視化してみましょう

Iさん家族の場合、住まいについては新たな購入やリフォームの検討ではなく、今の状況を維持できるかの検討になりますね。それでは、現在の収支を元にこの先の資金計画をシミュレーションしてみましょう。

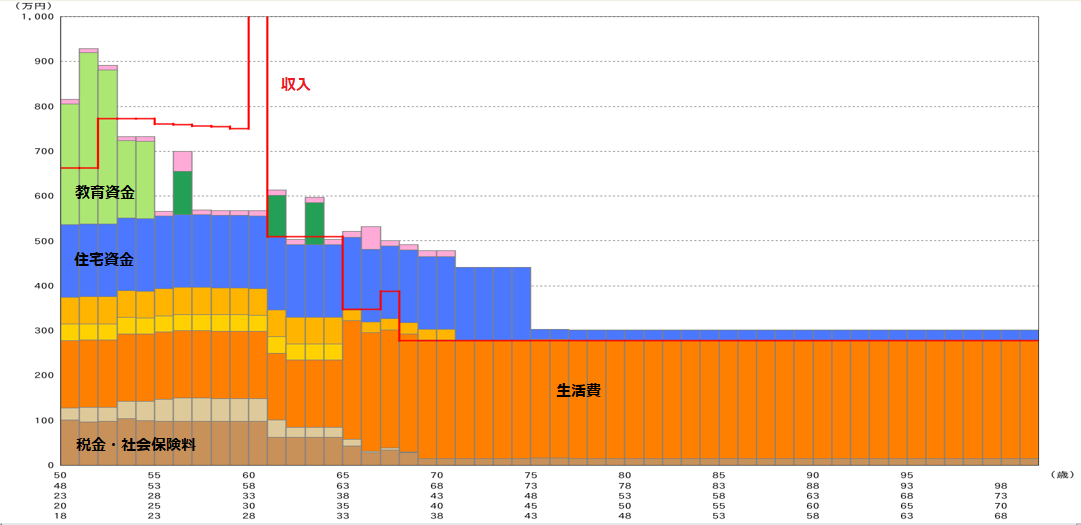

【グラフ①】年度別収支:現在の生活を続けた場合

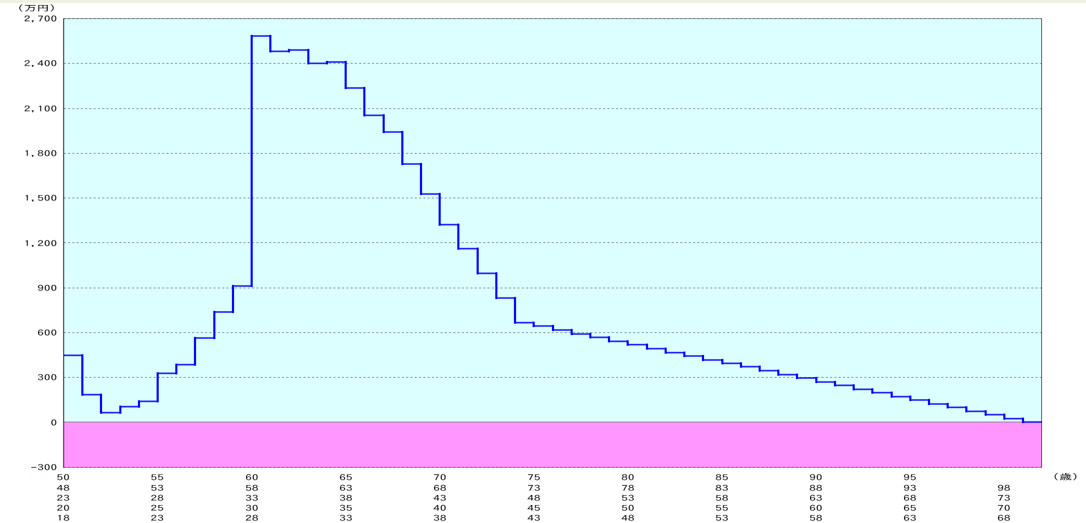

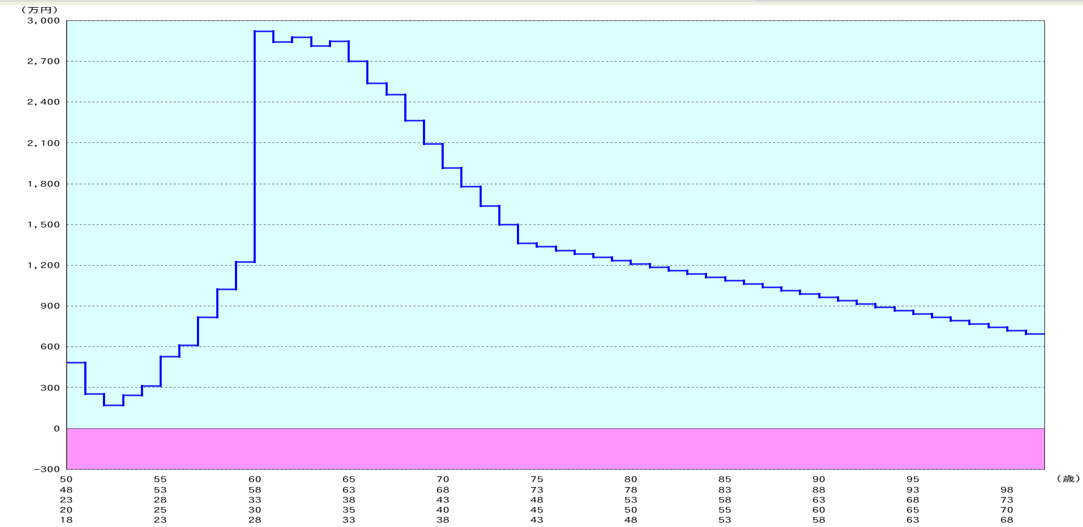

【グラフ②】金融資産残高:現在の生活を続けた場合

グラフ①は年度別の収支を表したもので、横軸は年齢を表し、縦軸は収支の各金額を表します。また、赤い折れ線が収入、色別の棒グラフが支出になります。色の内訳は、大きなオレンジの部分は生活費、その下のベージュ・茶色が税金・社会保険料、青が住宅ローン、緑が教育資金、ピンクが車の買い替えや旅行・リフォーム費用などの支出になります。

グラフ②は金融資産残高を表し、横軸は同じく年齢、縦軸は金融資産残高の合計を表します。0を下回ると赤字つまり資金ショートを起してしまいます。

金融資産残高のグラフを元に検証してみましょう。Iさんご家族の場合、2つのポイントがありますね。1つ目は今から数年間の「貯蓄を切り崩す期間」、2つ目は「老後生活」です。では、それぞれについて詳しくみていきましょう。

1つ目のポイントですが、これからの数年間はお子さまの教育費のピークになります。そのため、収入を上回る支出となり、貯蓄を切り崩す必要がでてきます。現在18歳のお子さまが大学4年生になるタイミングが、ご家族にとって最も貯蓄状況の厳しい時期といえます。グラフは0を下回っていませんが、金融資産残高が100万円を切っていますので、不測の出費が発生した場合を考えると安心できません。2つ目は老後の生活です。60歳を過ぎて給与収入が減る中、75歳まで貯蓄を大きく切り崩す収支になっています。色別の年度別収支を見ると、この期間の青い住宅資金、つまり大半を占める住宅ローンの返済が大きな負担となっていることが分かります。

以上の2つのポイントの収支を改善することで、Iさんご家族の漠然とした不安もクリアになりそうですね。

収支改善のポイントは?

収支を改善する方法はいくつかあります。当初お考えだった「今の住まいを売却してコンパクトなマンションに住み替えること」も方法の1つですが、できれば今の住まいに住み続けることを希望しているIさんご家族の場合は、他の選択肢も検討しておきたいですね。

支出に注目すると、住宅ローンの負担を軽減することが収支改善のポイントになりそうです。まず、今すぐに貯蓄の600万円を繰り上げ返済に充てて住宅ローンの残債を減らす、という方法はIさんご家族の場合はお勧めできません。前述の収支改善のポイント1つ目である「教育資金の捻出」がさらに難しくなってしまうためです。では、他にどのような方法がとれるのでしょうか。Iさんが返済中の住宅ローンは、20年前に固定金利で組んだもので、現行よりも高い金利が適用されていることがわかりました。住宅ローンの適用金利も、当時に比べ今はだいぶ低くなっていますので、借り換えを検討してはいかがでしょうか。

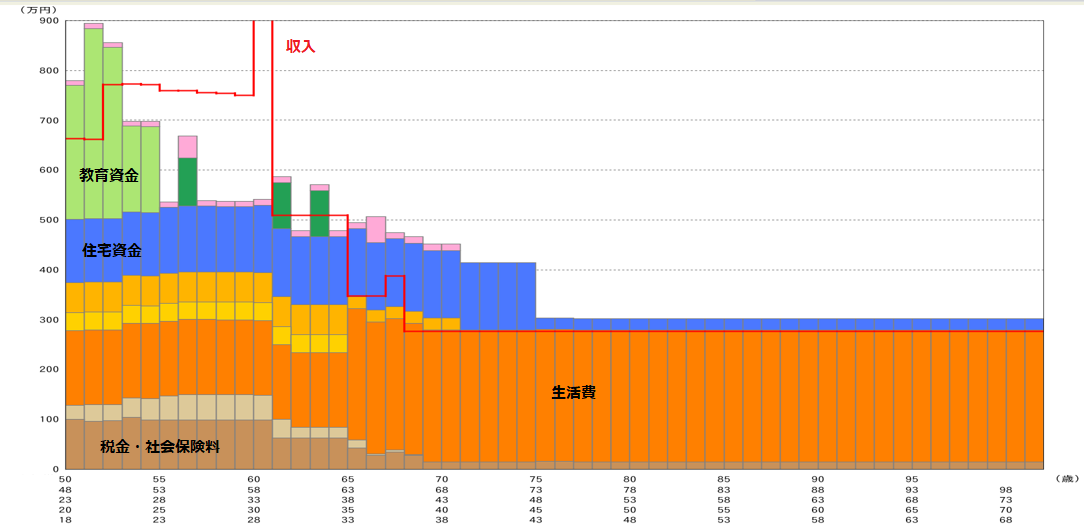

住宅ローンの借り換えでシミュレーション

それでは、住宅ローンを借り換えした場合のシミュレーションをしてみましょう。残債1,500万円を15年間、変動金利で借り換えた場合です。

年度別収支:住宅ローンを借り換えた場合(変動金利/金利:0.5%/金利上昇あり)

金融資産残高:住宅ローンを借り換えた場合(変動金利/金利:0.5%/金利上昇あり)

変動金利の場合、借入期間内に金利上昇が起きる可能性があります。そこで今回は、5年目までの金利を0.5%、10年目までを1.0%、その後完済までを1.5%としてシミュレーションしています。改善ポイントの1つ目、お子さまの教育費のピークでも、先ほどより手元に資金が残った状態で乗り切れますね。2つ目の老後資金も貯金の取り崩しの状態は変わりませんが、下降ラインが緩やかになりましたので、資金ショートすることは回避できそうですね。

もちろん、この住宅ローンの借り換えと組み合わせて、支出の見直しや収入の増加を目指し、より安心できる資金計画とすることが望ましいですが、まずは住宅ローンの借り換えからスタートしてはいかがでしょうか。

このようなシミュレーションを実施したことで、Iさんご家族は漠然とした不安を抱えていたところ、課題と対策が明確になり、安心されたそうです。また「今の住まいにずっと住む」希望も叶えられそうで、より一層今の住まいを大切にしたいと思うようになったといいます。

住まいと暮らしのコンシェルジュでは提携するファイナンシャルプランナーと共に資金計画のシミュレーション(ライフ・プランニング)を実施しております。漠然とした不安がある方も、もしかしたらシミュレーションすることで改善できるかもしれませんよ。ぜひご相談ください。