事例詳細

事例5

45歳 4,000万円の物件購入を検討

40代半ば老後生活も気になり始め、このまま賃貸住まいを続けるか購入するか

夫:45歳、年収650万円。妻:42歳、年収100万円。老後を見据えて購入検討

今回ご紹介するEさん家族は転勤が多く、長く社宅住まいをしています。転勤が多いことで今まで購入に踏み切れなかったものの、そろそろ定年後の老後生活も気になりだし始め、このまま賃貸住まいで良いのか、購入した方が良いのか悩まれています。そしてもし購入するなら予算はいくらが適切なのか、資金的な見通しをしっかり立てたいとのご要望です。

■ご家族構成

夫:45歳(年収650万円)

妻:42歳(年収100万円)

長女:15歳

長男:13歳

■購入物件のご要望

物件価格:4,000万円(戸建て・マンションどちらでも良い)

購入諸費用:300万円

貯蓄:1,500万円

家賃:13.0万円/月

生活費:12.5万円/月

お小遣い:夫、妻ともに3万円/月

車:あり

このまま賃貸住まいか購入かを検討

賃貸住まいのメリットは、ニーズに合わせて気軽に住まいを替えていくことができる点です。例えば、10年後にはお子さまが2人とも独立してご夫婦2人だけの生活になるかもしれません。そうなった場合、ファミリータイプの広い物件からコンパクトな住まいへ引越し、家賃負担を減らすということもできるでしょう。他にも両親の介護が必要になって実家の近くに引っ越す、なども考えられますね。

購入した場合のメリットは住まいが資産になることではないでしょうか。住宅ローンを組めば、団体信用生命保険により万が一の場合もローンは完済されますので、いざという時の備えにもなります。

しかし、賃貸住まいの時に比べ、購入した場合は固定資産税や都市計画税といった費用がかかることも忘れてはいけません。また、住宅ローンの借り入れを利用する場合、20代や30代で購入するケースに比べ定年まで働ける期間はどうしても短いですから、何年間で返済できるかをしっかりと考えておきたいですね。

返済期間と借入れ可能額のバランスを考えると、購入するのであればローンの面から見るとなるべく早いタイミングの方がおすすめです。状況によって購入を先にする場合は、今後は借入可能額が少なくなっていくのを見込んで、その分の自己資金をしっかり貯めておく事を検討すべきかもしれません。

また、ずっと賃貸住まいを選択する場合の注意点としては、定年後など年齢を重ねていくにつれ、物件を借りる際の保証人の設定を求められるなど一般的には賃借の条件が厳しくなることがあげられます。

購入する場合として物件価格4,000万円でシミュレーション

Eさんご家族の場合、これから大きな支出となるのがお子さまの教育費です。15歳のご長女は高校まで公立、大学は私立文系への進学を想定、13歳のご長男は高校まで公立、大学は私立理系で想定します。大学卒業までそれぞれ一人あたり約1,000万円、合計2,000万円かかる想定です。物件価格4,000万円の戸建てを購入した場合でシミュレーションし、住宅ローンについては4,000万円借入れするものとし、返済期間30年間の固定金利とします。

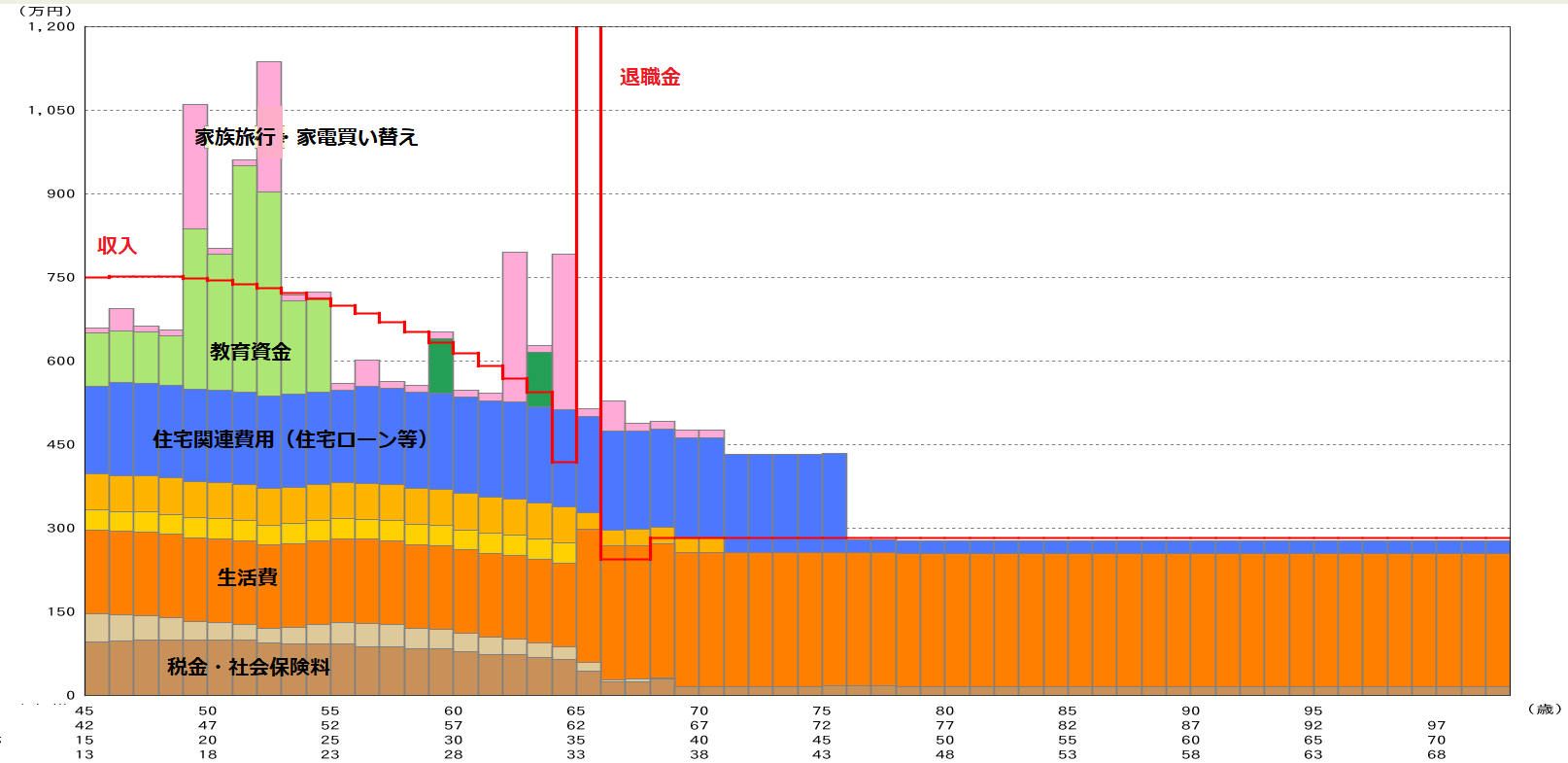

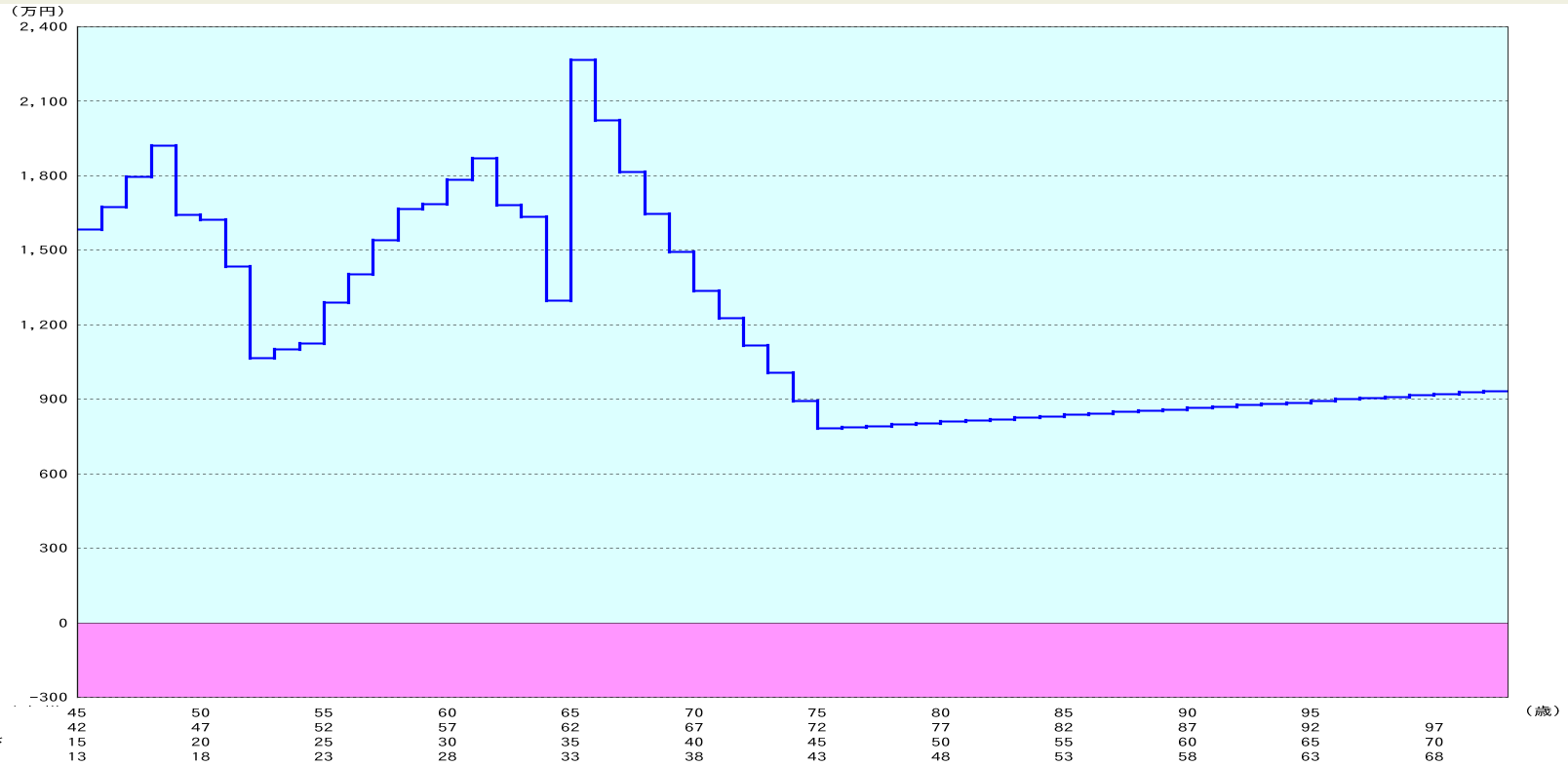

この場合のシミュレーションしたものが下記グラフです。

【グラフ①】年度別収支:予算4,000万円の場合

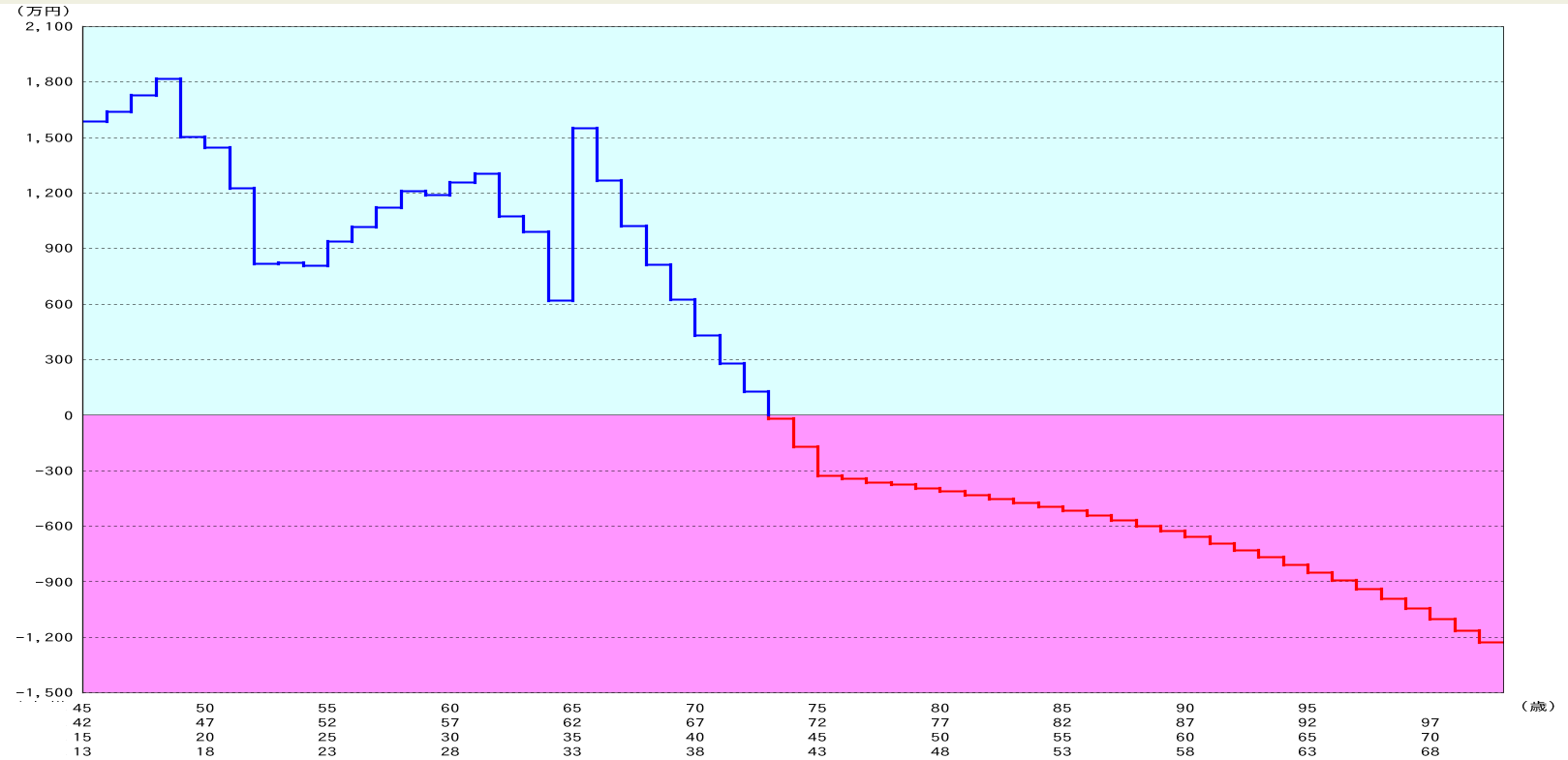

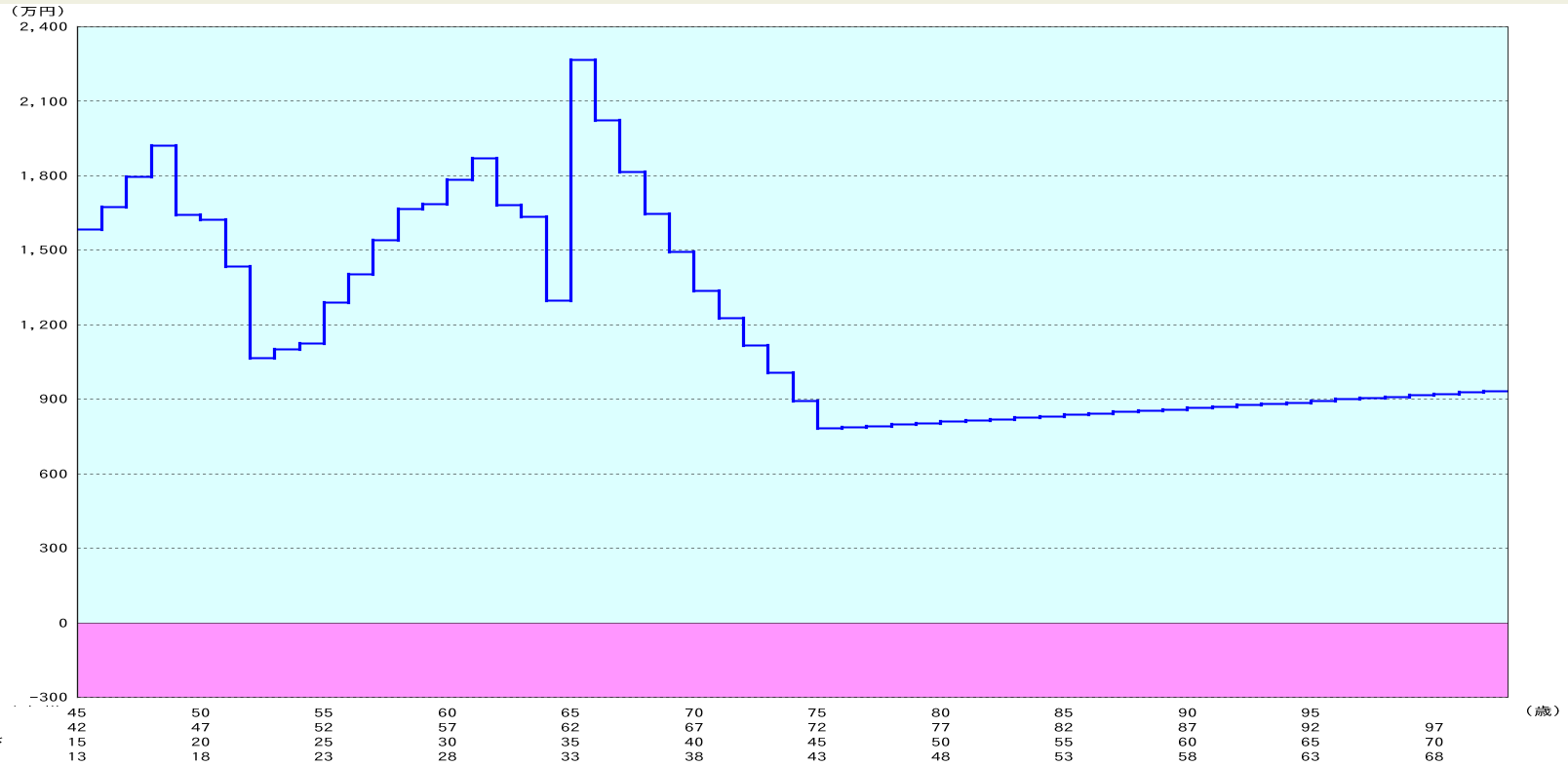

【グラフ②】金融資産残高:予算4,000万円の場合

上のグラフ①は年度別の収支を表したもので、横軸は年齢を表し縦軸は収支の各金額を表します。また、赤い折れ線が収入、色別の棒グラフが支出になります。色の内訳は大きくオレンジは生活費、その下のベージュ・茶色が税金・社会保険料、青が住宅ローン、緑が教育資金、ピンクが車の買い替えや旅行・リフォーム費用などの支出になります。

下のグラフ②は金融資産残高を表し、横軸は同じく年齢、縦軸は金融資産残高の合計を表します。つまり、0を下回ると赤字つまり資金ショートを起してしまいます。

お子さまが大学生の期間は収入よりも支出が大きくなり、貯蓄を取り崩すことになります。お子さまが大学を卒業し、65歳の定年まで約10年間の間は貯蓄ができる期間ですが、収入が減少することもあり住宅ローンの負担が大きく、70代前半で手持ち資金がショートしてしまう試算になっています。

購入する場合として物件価格3,000万円でシミュレーション

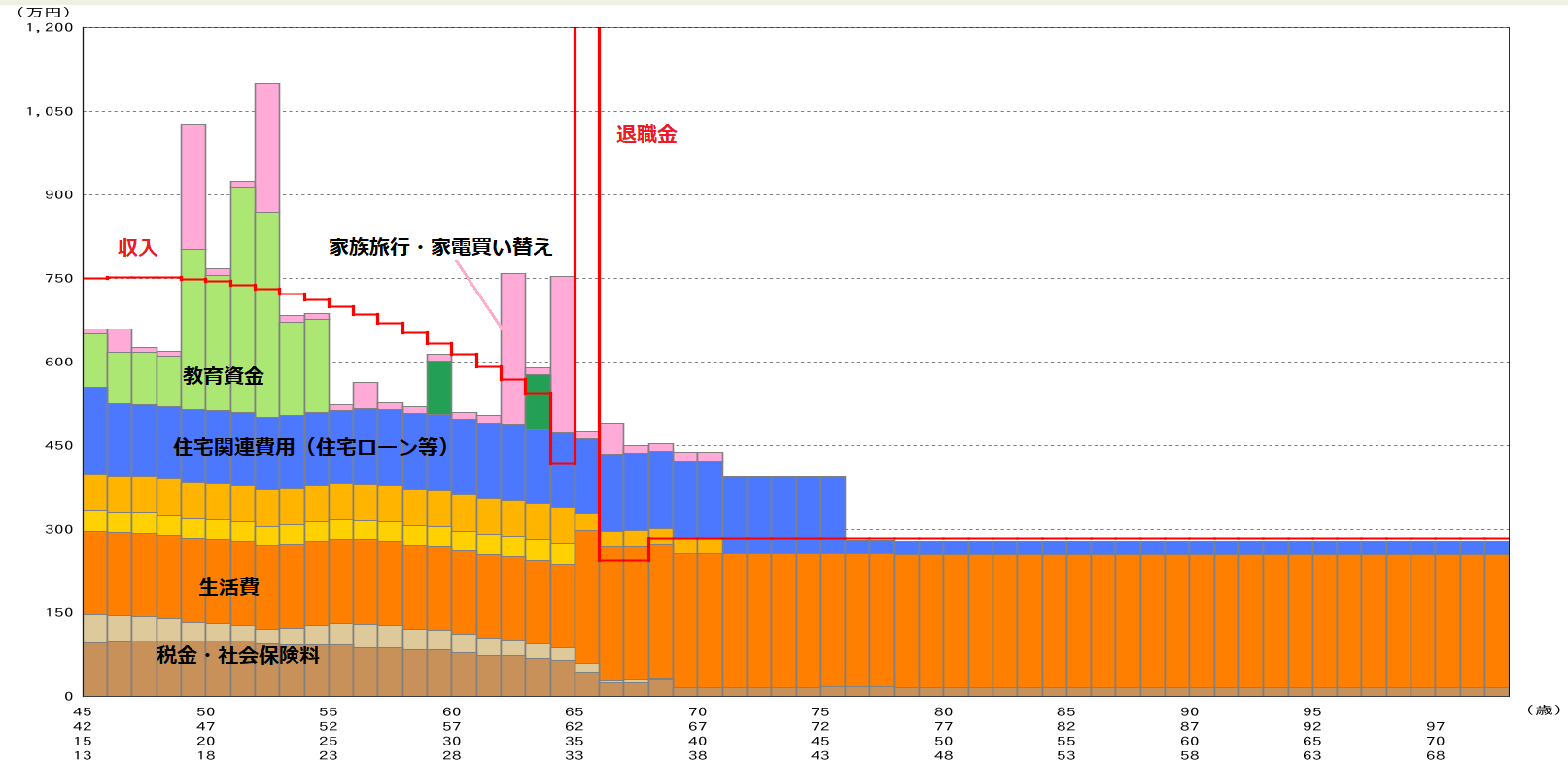

それでは、物件価格を1,000万円下げた3,000万円とした場合でもシミュレーションしてみましょう。物件価格以外は同一条件とした場合が下記グラフです。

年度別収支:予算3,000万円の場合

金融資産残高:予算3,000万円の場合

この場合、金融資産残高がマイナスにはならず老後の生活も成り立ちそうですね。予算を1,000万円下げたことにより、月々の住宅ローンの支払いは約3万円減額されました。

もし、物件価格を4,000万円のままで検討したい場合は他の方法を検討しましょう。例えば支出を抑える方法として、当初は車を70歳まで所有するシミュレーションにしていますが、マイホーム購入を機に車を持たない生活を検討するのも一つです。これによりEさん家族の支出は単純計算で約900万円が減らすことができます。(10年ごとに200万円の買い替え、年間約5万円の維持費を見込んでいます)

もちろん、車を所有しない代わりにレンタカーやカーシェアリングの利用、バスやタクシーを利用する機会が増えるかもしれませんので、単純に全額マイナスしきれない点には注意が必要です。

老後の生活は大丈夫?

また、老後の生活についてですが、このシミュレーションでは夫婦2人の生活費(住宅関連費用等を除く)で20万円/月の生活費を見込んでいます。参考として総務省が発表している家計調査年報(2018年)によると60~69歳では291,019円、70歳以上で237,034円との統計が出ていますので、住宅関連費用等を含めたとしても厳しくみている金額です。ゆとりのある老後生活とする場合は物件価格の設定の見直しや支出を見直す、あるいは収入を増やす方法を検討しましょう。

総務省統計局|家計調査年報(家計収支編)ライフプランにおけるマンションと戸建ての違いは?

マンションの場合、毎月管理費・修繕積立金の支払いが生じます。Eさんと、マンション購入についても検討してみました。

ご紹介した物件の場合、ファミリータイプの広さで管理費と修繕積立金合わせて約3万円/月です。戸建ての場合これら費用はかかりませんが、10~15年ごとに外壁・屋根のメンテナンスが必要で100万円~300万円かかります。(塗装のみの場合、屋根葺き替えの場合などの違いで費用に幅があります)

また、マンションで駐車場を借りる場合は駐車場代がかかる場合があります。戸建ての場合も敷地内に駐車場がない場合などは駐車場代がかかります。Eさんにご紹介したマンション物件の場合は1.5万円/月の駐車場代かかりますね。

固定資産税も戸建てとマンションでは違いがあります。これは物件の築年数や所在エリア、構造、面積等により異なります。それらを総合すると維持費としては一概にどちらが高いと言えませんが、物件が絞られている場合は判明している金額を落とし込んでしっかり検証しておきましょう。

年度別収支:予算3,000万円の場合

シミュレーションを実施し、Eさん家族は賃貸のままか購入かそれぞれの選択肢について老後の生活まで見据えてライフプランをイメージしやすくなり、どちらを選ぶか考えやすくなったとおっしゃいます。購入する場合はなるべく不安の残らない収支にしたいとのご希望から、予算は3,000万円とし、車は手放し駅から徒歩でアクセスできるマンションに絞って探していきたいと方向性が決まりました。

住まいと暮らしのコンシェルジュでは、提携するファイナンシャルプランナーと共に資金計画のシミュレーション(ライフ・プランニング)を実施しております。中立な立場のコンシェルジュと一緒に「無理のない予算」を見つけませんか。