| 本稿の概要 |

|---|

| ・相続不動産を売却する際、一定期間内に完了すると控除の特例を適用できる可能性がある ・税制特例の利用には複雑な要件があるため、該当するかしっかり確認する必要がある ・相続不動産は、長期的な視点を持ちながら活用する方法がないか検討するとよい |

土地や建物を相続すると、維持費や相続税が気になりますよね。「3年以内に売却しないと損する」と聞いて、焦っている方もおられるかもしれません。

たしかに、相続した不動産を早めに売却すると《相続税の取得費加算》や《3,000万円の特別控除》といった特例を適用できます。しかし、要件や注意点がありますので、制度の理解が欠かせません。

本稿では、相続した不動産を3年以内に売却する際に適用できる特例や、売却時の注意点をご紹介します。専門家への相談も視野に入れつつ、しっかりと準備を進めましょう。

「相続不動産(土地・家屋)は3年以内に売却しないと損」は本当か

「相続不動産は、3年以内に売却しないと損する」と言われる理由は、相続から一定期間のみ適用される税制の特例があるからです。そのタイミングを逃すと、特例を利用できなくなるのです。

特例を活用すれば、税負担を軽減しつつ、相続した不動産を現金化できます。詳しく、見ていきましょう。

なぜ、3年以内の売却がお得なのか

相続不動産を3年以内に売却すると、以下のふたつの特例のうちどちらかを利用できます。そのため、税金面でのメリットが大きくなります。

- 相続財産を譲渡した場合の取得費の特例

- 被相続人の居住用財産(空き家)を売ったときの特例

「相続財産を譲渡した場合の取得費の特例」は、支払った相続税額の一部をその不動産の取得費に加算できる制度です。その結果、譲渡所得を軽減できます。

「被相続人の居住用財産(空き家)を売ったときの特例」は、一定の条件を満たすと、譲渡所得から最高3,000万円を控除できる制度です。こちらも、譲渡所得金額を減らして計算することができます。

なお、厳密な期限は丸3年ではなく、各制度で異なります。詳しくは後述しますので、売却を予定されている方はよく確認してからスケジュールを組んでください。

ちなみに、相続不動産を早期に売却すると、他にもさまざまなメリットが得られます。代表的なものをあげてみましょう。

- 固定資産税や維持管理費の負担をなくすことができる

- 不動産を現金化することで、相続人への分配がスムーズになる

- 早めの売却により高値で売却できる可能性がある

もしも、相続不動産を売却したいお気持ちが強いようでしたら、できるだけ早めの売却をご検討いただくとよいでしょう。

3年以内に売却する場合の注意点とは

相続不動産を3年以内に売却する場合、ご注意いただきたいことがあります。ご紹介しましょう。

- ふたつの特例は併用できない

- 不動産の売却には時間がかかる

- 本当に売ってしまっていいのか?

それぞれ、詳しく解説しましょう。

▼ふたつの特例は併用できない

先ほどご紹介したふたつの特例は、併用できません。両方の特例を利用できるケースでは、どちらの特例を利用すれば税額負担を軽減できるか、よく検討する必要があります。

多くの場合「被相続人の居住用財産(空き家)を売ったときの特例」を利用したほうが有利になると考えられます。

一方、相続税額が高額になる方は「相続財産を譲渡した場合の取得費の特例」を選択したほうが、税額負担の軽減効果が大きくなる可能性があります。

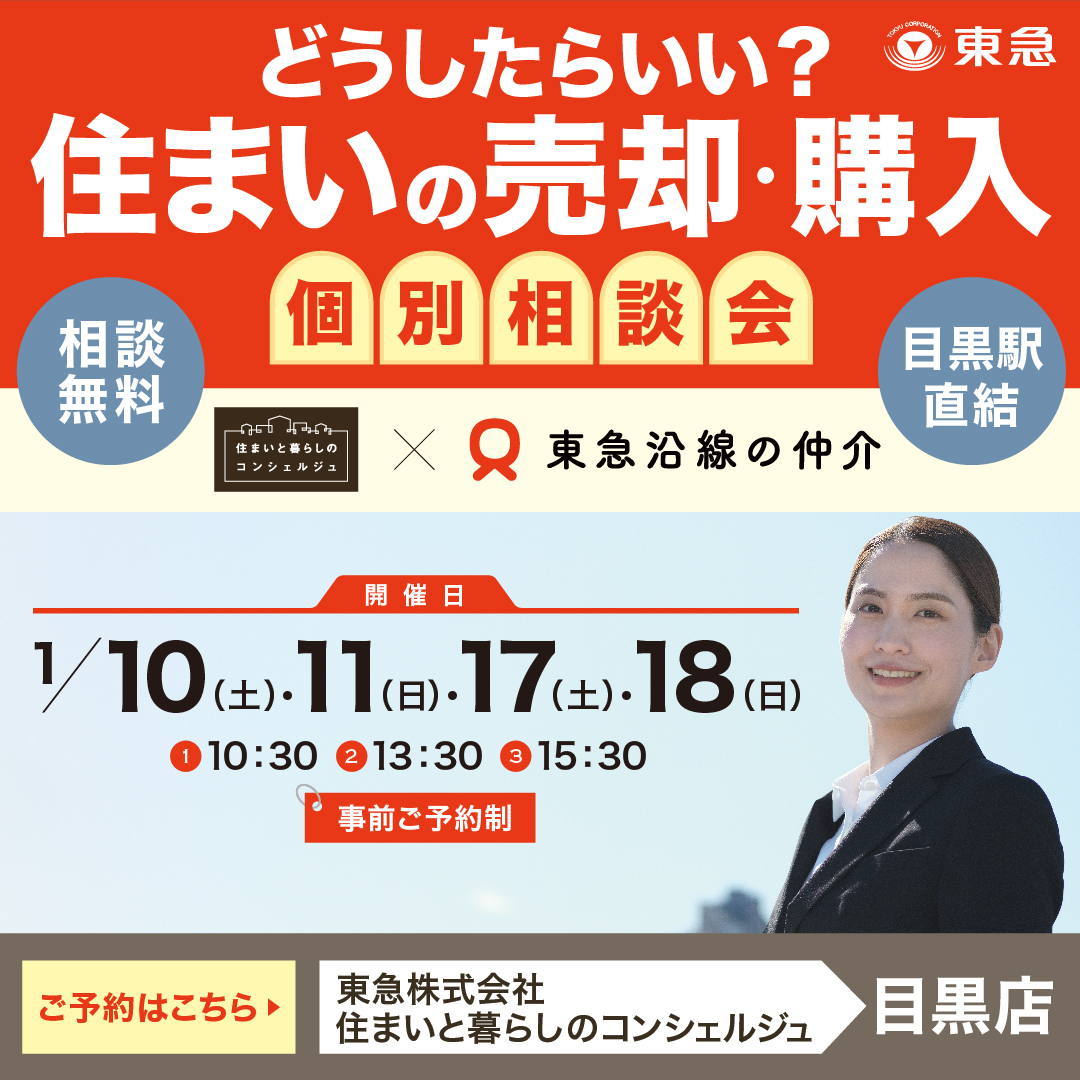

気になる方は、税理士などの専門家に相談して、シミュレーションを実施してもらいましょう。東急株式会社「住まいと暮らしのコンシェルジュ」でも、税理士をご紹介可能です。

▼不動産の売却には時間がかかる

不動産の売却は、基本的には数日で完了するようなものではありません。相続した不動産を売却するなら、できるだけ早めに行動を開始することをおすすめします。

たとえば、期限までに以下のようなことをしなければなりません。

- 遺品整理

- 買い手探し

- 契約手続き

- 遺産分割協議

- 名義変更(相続登記)

不動産売却は、立地条件がよい場合を除き、長期化するケースもあるとお考えください。

3年は、意外とあっという間です。売却に手間取っているあいだに特例の利用期限を過ぎてしまわないようにご注意ください。

期限が迫っている場合は、不動産会社に買い取ってもらう方法もあります。しかし、市場価格より安くなるケースもありますので、期限が迫って焦らないように早めに準備を進めましょう。

▼本当に売ってしまっていいのか?

売却の判断を急ぎすぎるのも賢明とは言い切れません。たとえば、その不動産を賃貸住宅や駐車場として活用することで、長期的な収益を得ることができるかもしれません。

また、都市開発や再開発の計画がある地域では、不動産の価値が将来的に上がることも期待できます。そのような地域では、売却を先送りするほうがよい場合もあるでしょう。

したがって、安易に売却を決めず、長期的な視点により資産活用を検討したうえで判断することが大切です。判断に不安がある方は、私たちコンシェルジュにご相談ください。一緒に検討しましょう。

相続財産を譲渡した場合の取得費の特例とは

つづいて、ご紹介したふたつの特例の概要や利用条件をご紹介しましょう。まずは「相続財産を譲渡した場合の取得費の特例」からです。

相続財産を譲渡した場合の取得費の特例の概要

「相続財産を譲渡した場合の取得費の特例」は、通称「相続税の取得費加算の特例」とも呼ばれます。相続不動産を売却した際に発生する《譲渡所得税》の負担を軽減できる制度です。

不動産を売却して譲渡所得(譲渡益)が出た場合、譲渡所得税がかかります。この譲渡所得を計算する際、売却益から不動産の《取得費》や《譲渡にかかった費用》を差し引けます。

さらに本特例を活用すると、相続税額をもとに計算した一定金額を取得費に加えられるため、譲渡所得税の負担を軽減できます。

- 相続税額をもとに計算した一定金額を取得費に加えられる

- 取得費を加算できることで、譲渡益を減らせる

- その結果、譲渡所得税の負担が軽減される

- 手元に残る資金が増える

相続財産を譲渡した場合の取得費の特例の利用条件

「相続財産を譲渡した場合の取得費の特例」を利用するには、以下の3つの条件をすべて満たす必要があります。

- 相続や遺贈により財産を取得した者であること

- その財産を取得した人に相続税が課されていること

- その財産を、期限までに譲渡していること

本特例は、相続または遺贈によって不動産を取得した方が利用できます。遺贈とは、遺言によって、財産を相続人以外の者に贈ることです。

また、本特例は《課税された相続税額の一部が取得費に加算される制度》であるため、相続税の課税が前提となります。ですから、なるべく早く遺産分割協議を済ませる必要があります。

さらに、本特例を利用するには「相続税の申告期限の翌日以後3年を経過する日まで」に不動産を譲渡している必要があります。

相続税の申告期限は、相続開始日の翌日から10か月です。つまり、本特例を利用するには、最長でも相続の開始から3年10か月以内に売却する必要がある ―― ということになります。

被相続人の居住用財産(空き家)を売ったときの特例とは

つづいて「被相続人の居住用財産(空き家)を売ったときの特例」の概要と利用条件をご紹介します。

多くのケースでは、こちらの特例のほうが相続税の負担の軽減に有効でしょう。ただし、条件がとても複雑で、すべてのケースで利用できるとは限りません。

被相続人の居住用財産(空き家)を売ったときの特例の概要

「被相続人の居住用財産(空き家)を売ったときの特例」は、空き家の発生の抑制を目的にした制度です。

相続した家が特例の対象となる場合、一定の要件を満たすことで、売却による譲渡所得から最高3,000万円まで控除できます (相続人が3人以上の場合は2,000万円まで)。

本特例を利用するには「相続開始日から3年を経過する日が属する年の12月31日まで」に土地を売却しなければなりません。また、一定の書類を添えて確定申告をすることが必要です。

被相続人の居住用財産(空き家)を売ったときの特例の利用条件

先述のとおり、本特例は要件が多く、とても複雑です。相続した不動産が該当するか、よく確認しながら進めていただく必要があるでしょう。適用可否の判断や詳しくは税理士にご相談いただくか、または国税庁HPをご覧ください。

代表的な要件をご紹介します。

▼譲渡等に関する要件

- 相続または遺贈により取得した者が売却すること

- 相続開始日から3年を経過する日の属する年の12月31日までに譲渡すること

- 売却代金が1億円以下であること(共有者がいる場合、その合計金額で判定)

- 親子や夫婦など特別な関係以外の人に売却していること

- 相続財産を譲渡した場合の取得費の特例など、他の特例の適用を受けていないこと

- 同一の被相続人から相続した家屋・敷地等について、本特例の適用を受けていないこと

▼家屋等に関する要件

- マンションなど、区分所有建物でないこと

- 昭和56年5月31日以前に建築された家であること

- 譲渡のときにおいて、一定の耐震基準を満たしていること(解体して売却も可)

- 亡くなった方(被相続人)が、亡くなる直前まで住んでいた家であること

- 相続のときから譲渡のときまで、事業用や貸付け用、または居住用に使われていないこと

先述のとおり、本特例に該当するのは《相続により空き家になった旧耐震基準の家》です。ただし、家屋を解体して売却することでも、本特例を利用できます。

また、買主が翌年2月15日までに耐震改修、または解体撤去をおこなう場合は、譲渡時に耐震基準を満たしていなくてもよいことになっています。

▼敷地等に関する要件

- 相続の直前において、被相続人が居住する家屋の敷地として使われていたこと

- 相続のときから譲渡のときまで、事業用や貸付け用、または居住用に使われていないこと

- 家屋解体後に土地を売却する場合、解体から譲渡時まで建物や建築物用に使われていないこと

被相続人が老人ホーム等に入所していた場合は?

本特例では「被相続人が、亡くなる直前まで住んでいた家であること」が要件になっています。では、被相続人が老人ホーム等の施設に入所していた場合はどうなるのでしょうか?

被相続人が老人ホーム等の施設に入所していた場合、一定の要件を満たせば、空き家を「被相続人の居住用家屋 (従前居住用家屋)」とみなし適用対象になります。

こちらの要件もやや難解ですが、おもに《入所の理由》と《入所施設》に注目していただくとよいでしょう。両方を満たしている必要があります。

▼入所の理由

被相続人が以下の理由で老人ホーム等の施設に入所している場合は、相続した空き家は本特例の適用対象になります。

- 要介護認定もしくは要支援認定などを受けたため

- 介護保険法施行規則第140条の62の4第2号に該当したため

介護保険法施行規則第140条の62の4第2号に該当するのは、おもに以下の方です。

- 65歳以上の高齢者で、要介護認定は受けていないが、基本チェックリストによって生活機能の低下が認められた人

- 過去に要介護認定を受けていたが、現在は認定が切れている人で、基本チェックリストによって生活機能の低下が認められた人

法令は、こちらでご確認いただくとよいでしょう。

基本チェックリストについては、以下のページにリンクがあり、確認できます。

▼入所施設

被相続人が老人ホーム等の施設に入所していた場合、その施設が法令にもとづく老人ホームや障害者支援施設であれば、相続した空き家は本特例の適用対象になります。

たとえば、以下のような施設です。

- 認知症対応型老人共同生活援助事業用の住居(老人福祉法 第5条の2第6項に規定)

- 養護老人ホーム(老人福祉法 第20条の4に規定)

- 特別養護老人ホーム(老人福祉法 第20条の5に規定)

- 軽費老人ホーム(老人福祉法 第20条の6に規定)

- 有料老人ホーム(老人福祉法 第29条第1項に規定)

- 介護老人保健施設(介護保険法 第8条第28項に規定)

- 介護医療院(介護保険法第8条第29項に規定)

- サービス付き高齢者向け住宅(高齢者住まい法 第5条第1項に規定)

- 障害者支援施設(障害者総合支援法 第5条第11項に規定)

- 共同生活援助をおこなう住居(障害者総合支援法 第5条第17項に規定)

ただし、老人ホーム等に入居してから相続開始の直前まで、引き続き該当の空き家にて被相続人の物品の保管などがおこなわれている必要があります。

まとめ:相続不動産は3年以内に売却しないと損?専門家に相談を

相続した不動産は、一定期間内に売却すると節税できる可能性があります。なぜなら、税制優遇の特例を利用できるからです。ただし、要件をクリアする必要がありますので、よく確認してください。

また、本当に売却してしまっていいのか、検討することも大切です。立地がよければ、賃貸住宅や駐車場として活用することで、安定収入が見込めるかもしれません。

相続不動産の売却や活用は、複雑な条件を解きほぐしながら決断する必要があります。判断にお困りでしたら、ぜひ東急株式会社「住まいと暮らしのコンシェルジュ」にご相談ください。

私たちコンシェルジュが、税務や不動産の専門家と一緒に、お客さまにピッタリの選択肢を見つけるお手伝いをさせていただきます。お気軽にご来店ください。