老夫婦に「若い時にもっとやっておけばよかったこと」をお聞きしますと、

・もっと旅行に行っておけばよかった

・もっと親孝行をしておけばよかった

・もっと老後の貯蓄を早くから貯めておけばよかった、などを耳にします。

中でも老後資金の貯蓄方法に関しては、FP相談時に「もっとこうすれば」と思うことが多々あります。

低金利時代の今、老後のお金を増やすために、もっとお金に働いてもらいませんか!

投資といえばリスクはつきもので、「絶対」とは言えませんが、今回はリスクの小さめな2つの制度をご紹介します。

まずは「確定拠出年金」からはじめませんか

ネーミングに近寄り難い堅さがあり、個人型はiDeCoとも言われる「確定拠出年金」。

メリットは、運用益に税金がかからない、積立てた金額は全額所得控除になり、所得税・住民税が安くなることです。

60歳までは積立てた資金を引き出すことができませんので、老後の資金形成を目的とした制度ですね。

関連するコラム

【実例紹介⑤】人生の三大支出と資金計画-45歳 このまま賃貸かマイホーム購入かを検討編-

【実例紹介⑤】人生の三大支出と資金計画-45歳 このまま賃貸…

シリーズでご紹介している「実例紹介 人生の三大支出と資金計画」、第5回は40代半ばを迎えて老後生活も気になり始め、このまま賃貸住まいを続けるか購入するか検討しているEさんご家族をご紹介します。

今回ご紹介するEさん家族は転勤が多く、長く社宅住まいをしています。転勤が多いことで今まで購入に踏み切れなかったものの、そろそろ定年後の老後生活も気になりだし始め、このまま賃貸住まいで良いのか、購入した方が良いのか悩まれています。そしてもし購入するなら予算はいくらが適切なのか、資金的な見通しをしっかり立てたいとのご要望です。

■ご家族構成

夫:45歳(年収650万円)

妻:42歳(年収100万円)

長女:15歳

長男:13歳

■購入物件のご要望

物件価格:4,000万円(戸建て・マンションどちらでも良い)

購入諸費用:300万円

貯蓄:1,500万円

家賃:13.0万円/月

生活費:12.5万円/月

お小遣い:夫、妻ともに3万円/月

車:あり

賃貸住まいのメリットは、ニーズに合わせて気軽に住まいを替えていくことができる点です。例えば、10年後にはお子さまが2人とも独立してご夫婦2人だけの生活になるかもしれません。そうなった場合、ファミリータイプの広い物件からコンパクトな住まいへ引越し、家賃負担を減らすということもできるでしょう。他にも両親の介護が必要になって実家の近くに引っ越す、なども考えられますね。

購入した場合のメリットは住まいが資産になることではないでしょうか。住宅ローンを組めば、団体信用生命保険により万が一の場合もローンは完済されますので、いざという時の備えにもなります。

しかし、賃貸住まいの時に比べ、購入した場合は固定資産税や都市計画税といった費用がかかることも忘れてはいけません。また、住宅ローンの借り入れを利用する場合、20代や30代で購入するケースに比べ定年まで働ける期間はどうしても短いですから、何年間で返済できるかをしっかりと考えておきたいですね。

返済期間と借入れ可能額のバランスを考えると、購入するのであればローンの面から見るとなるべく早いタイミングの方がおすすめです。状況によって購入を先にする場合は、今後は借入可能額が少なくなっていくのを見込んで、その分の自己資金をしっかり貯めておく事を検討すべきかもしれません。

また、ずっと賃貸住まいを選択する場合の注意点としては、定年後など年齢を重ねていくにつれ、物件を借りる際の保証人の設定を求められるなど一般的には賃借の条件が厳しくなることがあげられます。

Eさんご家族の場合、これから大きな支出となるのがお子さまの教育費です。15歳のご長女は高校まで公立、大学は私立文系への進学を想定、13歳のご長男は高校まで公立、大学は私立理系で想定します。大学卒業までそれぞれ一人あたり約1,000万円、合計2,000万円かかる想定です。物件価格4,000万円の戸建てを購入した場合でシミュレーションし、住宅ローンについては4,000万円借入れするものとし、返済期間30年間の固定金利とします。

この場合のシミュレーションしたものが下記グラフです。

年度別収支:予算4,000万円の場合

金融資産残高:予算4,000万円の場合

上のグラフは年度別の収支を表したもので、横軸は年齢を表し縦軸は収支の各金額を表します。また、赤い折れ線が収入、色別の棒グラフが支出になります。色の内訳は大きくオレンジは生活費、その下のベージュ・茶色が税金・社会保険料、青が住宅ローン、緑が教育資金、ピンクが車の買い替えや旅行・リフォーム費用などの支出になります。

下のグラフは金融資産残高を表し、横軸は同じく年齢、縦軸は金融資産残高の合計を表します。つまり、0を下回ると赤字つまり資金ショートを起してしまいます。

お子さまが大学生の期間は収入よりも支出が大きくなり、貯蓄を取り崩すことになります。お子さまが大学を卒業し、65歳の定年まで約10年間の間は貯蓄ができる期間ですが、収入が減少することもあり住宅ローンの負担が大きく、70代前半で手持ち資金がショートしてしまう試算になっています。

それでは、物件価格を1,000万円下げた3,000万円とした場合でもシミュレーションしてみましょう。物件価格以外は同一条件とした場合が下記グラフです。

年度別収支:予算3,000万円の場合

金融資産残高:予算3,000万円の場合

この場合、金融資産残高がマイナスにはならず老後の生活も成り立ちそうですね。予算を1,000万円下げたことにより、月々の住宅ローンの支払いは約3万円減額されました。

もし、物件価格を4,000万円のままで検討したい場合は他の方法を検討しましょう。例えば支出を抑える方法として、当初は車を70歳まで所有するシミュレーションにしていますが、マイホーム購入を機に車を持たない生活を検討するのも一つです。これによりEさん家族の支出は単純計算で約900万円が減らすことができます。(10年ごとに200万円の買い替え、年間約5万円の維持費を見込んでいます)

もちろん、車を所有しない代わりにレンタカーやカーシェアリングの利用、バスやタクシーを利用する機会が増えるかもしれませんので、単純に全額マイナスしきれない点には注意が必要です。

また、老後の生活についてですが、このシミュレーションでは夫婦2人の生活費(住宅関連費用等を除く)で20万円/月の生活費を見込んでいます。参考として総務省が発表している家計調査年報(2018年)によると60~69歳では291,019円、70歳以上で237,034円との統計が出ていますので、住宅関連費用等を含めたとしても厳しくみている金額です。ゆとりのある老後生活とする場合は物件価格の設定の見直しや支出を見直す、あるいは収入を増やす方法を検討しましょう。

マンションの場合、毎月管理費・修繕積立金の支払いが生じます。Eさんと、マンション購入についても検討してみました。

ご紹介した物件の場合、ファミリータイプの広さで管理費と修繕積立金合わせて約3万円/月です。戸建ての場合これら費用はかかりませんが、10~15年ごとに外壁・屋根のメンテナンスが必要で100万円~300万円かかります。(塗装のみの場合、屋根葺き替えの場合などの違いで費用に幅があります)

また、マンションで駐車場を借りる場合は駐車場代がかかる場合があります。戸建ての場合も敷地内に駐車場がない場合などは駐車場代がかかります。Eさんにご紹介したマンション物件の場合は1.5万円/月の駐車場代かかりますね。

固定資産税も戸建てとマンションでは違いがあります。これは物件の築年数や所在エリア、構造、面積等により異なります。それらを総合すると維持費としては一概にどちらが高いと言えませんが、物件が絞られている場合は判明している金額を落とし込んでしっかり検証しておきましょう。

シミュレーションを実施し、Eさん家族は賃貸のままか購入かそれぞれの選択肢について老後の生活まで見据えてライフプランをイメージしやすくなり、どちらを選ぶか考えやすくなったとおっしゃいます。購入する場合はなるべく不安の残らない収支にしたいとのご希望から、予算は3,000万円とし、車は手放し駅から徒歩でアクセスできるマンションに絞って探していきたいと方向性が決まりました。

住まいと暮らしのコンシェルジュでは、提携するファイナンシャルプランナーと共に資金計画のシミュレーション(ライフ・プランニング)を実施しております。中立な立場のコンシェルジュと一緒に「無理のない予算」を見つけませんか。

2020/05/01

お金に関すること2020/05/01

まずは拠出額です。積立できる金額にはそれぞれ制限があります。

公務員の方は月12,000円まで、専業主婦(夫)は23,000円、自営業の方は68,000円までです。

会社員の方は、「企業型DC」「企業年金の有無」「マッチング拠出の有無」など勤め先によって様々なので、わからなければ勤め先に確認しましょう。

会社でマッチング拠出の制度があるにもかかわらず、利用されていない方が多いのは勿体ない話です。また、マッチング拠出の加入をしようと思っても常にできるとは限らず、募集は年1度のみという会社もありますからタイミングは逃さないようにしましょう。

どの商品を選ぶかも重要です。

確定拠出年金の運用に、無難にリスク回避で定期預金を選んでいらっしゃる方も多いですね。

すでに会社で退職金代わりに積立しているけれど、自分が何の商品を選んでいるかわからない、という方もいらっしゃいます。加入されている方もこの機会に見直しをしてみましょう。

株や投資信託は今回のコロナ禍や様々な社会情勢で下がることもありますが、過去データで長期的に見ると全体的に上がり続けているのです。

きっと時間が味方してくれます。一時マイナスになっても慌てずプラスに転じるのを待ち、お金に働いてもらいましょう。

おススメは「つみたてNISA」

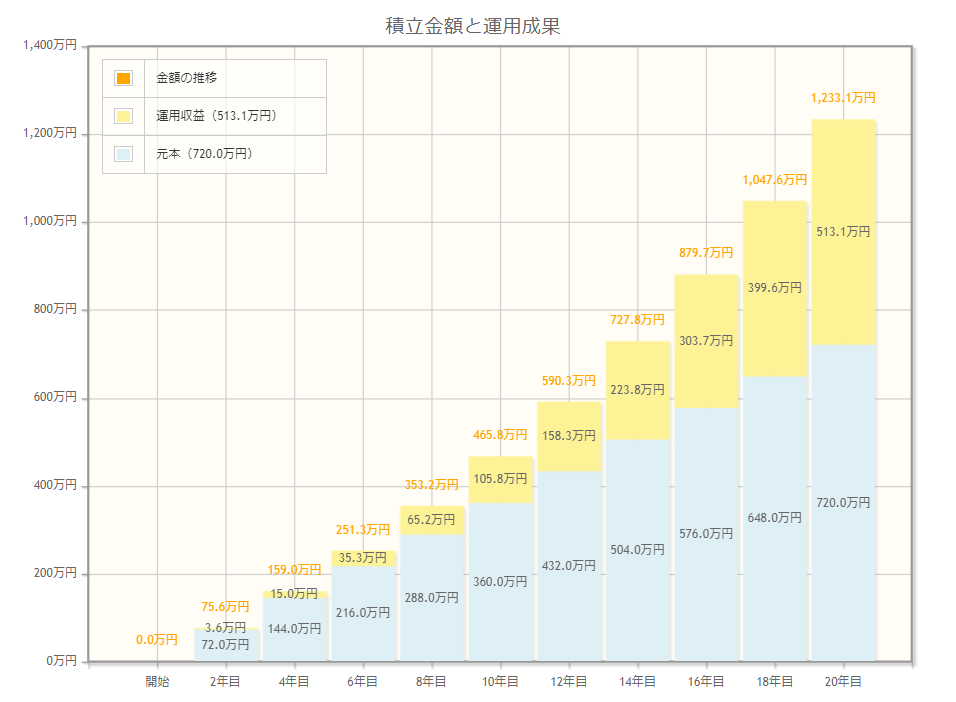

つみたてNISAは年間40万円まで最長20年間積み立てられ、運用益は非課税になります。

年間120万円までのNISAとどちらかを選択できますが、投資をはじめてチャレンジされる方や、まとまった資金がない方にはつみたてNISAをお勧めします。

ラインナップされている商品は金融庁の厳しい基準をクリアし、そのお眼鏡にかなった、長期積立・分散投資に適した投資信託やETFです。

いつから始めても20年間800万円まで積立てられますが、例えば、月々30,000円ほど積立。3%で運用すると、積立額は720万円が→985万円に、

5%で運用できると、積立額は720万円が→1,233万円 になるのです。

長期投資の効果が感じられますね。

5%で運用できた場合

出展:【外部リンク】金融庁HP 資産運用シミュレーションより

関連するコラム

住宅資金を貯めたい方へ~支出削減のポイント~

住宅資金を貯めたい方へ~支出削減のポイント~

お客様からのご相談で多い内容の一つが、購入予算の目安を知りたいというものです。お話していると、自己資金をもっと増やさないと希望の条件は難しいねということがよくあります。

夫婦共働きで、堅実に自己資金を貯蓄できているご夫婦がある一方、まったく貯蓄に関心が無いご夫婦もいらっしゃいます。もちろん、前者のほうが安心して住宅購入の検討へと進めます。日頃からお金の使い方をどのくらい意識しているのかの違いが、住宅の予算検討をきっかけに見えてきます。貯蓄が上手くできていない方に向けて、具体的に支出のどこを意識すれば良いのか、よく話題になるポイントをご紹介します。

支出は、次の3つに分類できます。

1.生活するために最低限必要な支出

2.自分の時間を自由に使うための支出

3.楽しみのための支出

1の「最低限必要」と2の「時間を自由に使う」の境界にかなり個人差があり、お金が貯蓄できている人ほど意識できているように思います。家事を自分でするかアウトソーシングするかの違いです。

わかりやすい食費を例にあげてみましょう。意識するのは、時間と費用です。料理を自分で作る自炊か、お総菜を買ってくる中食か、飲食店での外食かを考えてみます。自炊に必要な時間は、材料の買い物、調理、後片付けの時間です。支出は材料費です。中食に必要な時間は、買い物の時間です。不要になった調理や後片付けの時間を自由に使えますが、支出は自炊より増えます。外食では、自炊や中食で必要だった時間を自由に使えますが、支出額はかなり増えます。

このように、食事の用意にかける時間と行為を減らすほど支出が増え、自由な時間が増えます。家事労働をアウトソーシングするということは、時間を買うということなのです。外食の費用には、食材費以外に、お店で働く人の人件費や教育費、広告費、お店の賃料、物流に関わる費用など様々な費用が含まれるため高額になります。

貯蓄が上手くできない人の傾向として、中食や外食が多いことがあげられます。自炊するのが面倒と感じた時、お金で時間を買うほどか、自問自答してみましょう。少し支出を抑えたいから自炊しようと思うか、時間が欲しいから外食するか、自分で考える習慣をもつことが大切と思います。

食事以外に、お掃除、クリーニングなども、どのくらい専門業者に依頼するかで、支出と引き換えに得る時間が変わりますね。必要な時間を考えると外注したほうが合理的な家事もあると思います。持ち帰り総菜や外食には多くの選択肢があり、自分では作らない料理も楽しめますから、頻度や金額を意識して利用しましょう。

3の「楽しみのための支出」で、貯蓄が上手くできない方に共通している一つがカフェの利用頻度です。深く考えずに外出先でなんとなく利用しているようです。「楽しみのため」「誰かと会うため」という目的ではなく、「なんとなく」寄ってしまうことが行動習慣になっています。

最近は、どこへ行ってもカフェがあり、多くの人で賑わっています。店内で飲食せずに、商品を持ち歩く人も珍しくありません。支払いもキャッシュレスで支出の実感が薄れています。しかし、手軽さはいつしか無意識の習慣となります。この習慣から逃れたい方は、カフェ費用を記録することから始めましょう。同時に、ペットボトル飲料を持ち歩いて、「飲み物を買うためにカフェに寄る」を減らすと良いでしょう。意識的な行動の継続が、きっと見える成果につながります。

2020/08/03

お金に関すること2020/08/03

つみたてNISAは、何歳からでも始められる、初心者でも簡単、株のデイトレードのように一喜一憂しなくてよい、いつでも必要な時に売却して引き出すことができる、メリットの多い利用しやすい制度です。

デメリットは、万が一損失が出た場合、他の口座で保有している金融商品で出た利益との相殺(損益通算)ができないことです。

某ネット証券では、クレジット払いもできるのでポイントも貯まり、引き落としの際そのポイントも利用できる一石二鳥のシステムもあります。

はじめから年間40万円はきつい、という方も、気軽に月100円や1,000円の少額から始められます。一度設定さえしてしまえば、あとは自動的に積立てくれますよ。

思い立ったが吉日です!

あなたも投資生活の一歩を踏み出し、もっとお金に働いてもらいませんか!

提携会社のFP相談では資金運用のご相談も承っています。ご相談ご希望の方はお申しつけください。

長い目で見たライフプランや住まいの事、コンシェルジュで一度お話ししてみませんか。